24/04/18 イドルシアファーマシューティカルジャパンの買収、経営統合により社名が「ネクセラファーマ」に変更になりパイプラインも様変わりしたため、別エントリを作成しました。

https://make-fortune.info/?p=592

以下履歴として残しておきますが、古い情報となります。

直近のトピックス

M1/M4の再導出が決まり、売上額によるT1市場変更の要件も満たしたにも関わらず市場の地合い悪化もあり株価は低迷を続けています。一番進んでいたA2Aの実質的開発中断もあり仕方ないのかもしれません。次のカタリストとしては未導出PLの導出、ファイザーが進めているPLのPOC取得でしょうか。

COPD関連製品(Ultibro/Seebri/QVM149)

Novartis社へライセンスアウトされ、既に販売中のCOPD治療薬です。欧州、アメリカ、日本を含む90カ国以上で承認されており年間の販売額は500億円を超えています。19年3月には中国でも販売が開始されました。また喘息を適応としたQVM149が開発中であり、第二相試験では呼吸器関連疾患で最大の売上を誇るアドエア(GSK)よりも薬効が優れているとの結果が出ています。それを元にNovartis社は欧州で第三相試験の結果を待たず早期に承認申請を行いました。最大のマーケットであるアメリカでの治験は進んでいないので、莫大な売上にはならない、また三剤合剤製品の為二剤合剤であるUltibroよりロイヤルティは下がる可能性が高いです。

しかし未確認情報ではありますが特許期間が2035年まで延長される可能性があることを考えると、2020年内に発売できれば15年間も安定的な収入をもたらしてくれます。

UltibroもCOPD治療での第一選択薬に位置づけられており、これからも売上の拡大が続くと見ると合計で年間1000億円を超える販売も充分可能でしょう。そうなれば安定して50億円程度の売上になり、研究開発費を賄いながら黒字化も見えてきます。

2018年度のCOPD関連製品の売上(ロイヤリティ収入)は約25億円です。

19年12月追記:中国で上市されたUltibroが保険適応されました。これにより更に売上の増加が見込めます。

21年1月追記:昨年QVM149(エナジア)が日本でも上市されました。今後も安定的な売り上げに繋がって欲しいです。

ノルレボ/オラビ

緊急避妊薬であるノルレボは2011年からあすか製薬株式会社と提携し販売しています。元はHRA Pharmaから導入した化合物です。2014年に製造販売承認をあすか製薬へ継承し、ロイヤルティの受領は2020年までとなっています。現状の売上は恐らく1億円~2億円程度であまり大きな額ではありません。

オラビは口腔咽頭カンジダ 症を適応とする口腔粘膜付着型の抗真菌剤です。富士フィルム富山化学株式会社から19年2月に販売が開始されました。こちらも導入品で受取ロイヤルティから導入先へ支払いが発生すること、市場規模は20億円程度と見られる事からこちらも大きな売上にはならないでしょう。しかし原価が殆ど掛からないロイヤルティ収入は例え1億円でもあった方が良いです。

21年9月追記:ノルレボはPL一覧から削除され今後金銭が発生することも無いと思います。オラビは販売が富士化学株式会社から 久光製薬株式会社 へ移管されました。減損損失も計上しており売れ行きはあまり良くないみたいです。

ムスカリン受容体作動薬(M1/M4/M1+M4デュアル)

アルツハイマー病を適応としてAllergan社へ導出された低分子化合物です。契約一時金は140億円、将来的に開発マイルストンとして最大730億円、販売マイルストンとして最大2700億円を受け取る可能性という国内バイオベンチャーとしては最大の契約内容でした。

一部の権利はAllergan社から無償で返還され、日本国内でそーせいがDLB(レビー小体型認知症)を適応として治験を実施しています。自社開発は莫大なコストが掛かりますが、上市出来れば売上は導出した場合と比べ物にならない程大きくなります。

アルツハイマー病の治療薬開発は非常に難航しており、開発品の99%が失敗に終わっています。最近でもエーザイ社の開発品(アデュカヌマブ)が第三相試験で開発中止になりました。アデュカヌマブは脳内に蓄積される特定のたんぱく質(アミロイドβ)を対象とした抗体医薬品で、実際にアミロイドβを除去する効果はあったもののアルツハイマー病の進行を抑えることは出来ませんでした。これはアミロイドβがアルツハイマー病の原因である仮説も否定することになります。結局原因が分かっていないのが治療薬開発を難しくしているのです。

現在認可されている数少ない治療薬のアリセプトも病気の進行を抑えることは出来ません。しかし症状改善薬として認知機能の低下を改善することは可能です。ドネペジルはアルツハイマー病になると減少するアセチルコリンという神経伝達物質を増やす効果がありますが、アセチルコリンを分解するコリンエステラーゼを阻害するので元々アセチルコリン自体が極端に減少している人には効果がありません。

そこで減少したアセチルコリン自体の代わりになる物質としてキサノメリンという薬が開発されました。 その臨床試験において脳のムスカリンM1受容体の活性が認知機能の改善につながることが科学的に立証されました。しかし、キサノメリンはM1以外の他のムスカリン受容体も同時に活性化させたため、さまざまな副作用を引き起こすこととなったので治療薬としての開発は中止されました。

Heptares社は受容体の構造解析によりムスカリンM1受容体にのみ選択的に結合する化合物HTL0018318を見出しました。第1相臨床試験で選択性の高さと副作用が無いことが確認され、開発は順調に進むと思われたのですが・・・。

2018年9月にカニクイザルを対象とした長期毒性試験にて問題が発生し(発がんの可能性が認められた。)全ての臨床試験は一時停止されました。

現在Allergan社が詳細の確認を行っており、2019年の内には何らかの結果が得られる見込みです。

そーせい社が保有する最大のPLがこのようなことになってしまい、株価は連続でストップ安、開発中止前の半値にまでなってしまいました。

現在(19年5月)は他のPLの進捗により中断発表前の株価にまで戻していますが、恐らくM1プログラムの開発は中止されるものと思っています。バックアップ化合物で臨床試験をやりなおすとしても、また10年単位の時間が掛かってしまいます。同時に開発中のムスカリンM4受容体作動薬は他の抗精神病薬とは異なる機序によって神経行動学的症状を改善するように設計されており、こちらの方が市場規模は大きくなると思っています。M4が無事に進捗すればM1が中断したとしても問題ありません。

19年12月追記:M4の第1相試験が完了したようです。近々結果について発表があるはずです。またM1プログラムの状況について19年末までに発表がある予定でしたが、アラガンがアッヴィに買収されたことにより20年以降に持ち越しとなりました。正直報告が遅れるのは悪い知らせとしか思えません。

20年6月追記:abbvie社との新規提携発表時にこのプログラムにもsoseiから少し言及がありました。abbvie社は現在もMシリーズに開発費を振り分けている事。(毒性に関する調査?)新規提携とMシリーズの契約に関連性は無い事。気になったのはこのプログラムが中断しても、権利は返還されるから再導出出来る、他社でもそこから大きな利益に繋がったことがあると強調していたこと。やっぱり返ってくるんでしょうか~?

21年1月追記:ついに全権利の返還が発表され、Abbvieは開発を中止することとなりました。これはマイナスばかりではなく、再導出に伴う一時金の獲得可能性と独自に開発を進めることも可能になりました。そーせいから発表された資料ではM4シリーズの有効性について大きく取り上げられていましたので、今後はこちらをメインに開発するのではないでしょうか。M1については複数あるバックアップ化合物から1本を臨床段階に上げるかもしれません、恐らく現在中断しているものが再開することはないでしょう。

Abbvieの開発が中断されること、そしてM4に開発目標がシフトすることは以前からの予想通りでした。株価はネガティブな反応を示すかと思われましたが、翌日の寄り付きは安かったもののその翌日には大幅なプラスに転じました。増資も完了したばかりなので直近で大きな悪材料が出る可能性は少ないかと思います。

21年9月追記:契約金額の大型化と年内の再導出契約締結をずっと匂わせていますが、今年も残り三ヶ月程です。プライム市場への移行基準にも関わるのでしっかり決めて欲しいですね。

ムスカリン受容体作動薬が Neurocrine Biosciences, Inc.(NASDAQ上場)へ再導出されました。契約一時金はなんと100m$(114億円)です。プレスリリースのタイトルは「統合失調症およびその他の精神神経疾患を対象」となっておりM4がメインであると読み取れます。開発マイルストンは最大約15億米ドル(約1,715億円 )でこちらも大型です。全てが上手くいくことは無いとしても20年で均等割りにしても毎年80億円になります。M1の日本での開発権利はそーせいに残したようです。これからが楽しみになりましたね。

アデノシンA2a受容体拮抗薬(AZD4635)

がん免疫療法を適応として2015年にAstraZeneca社へ導出、現在第二相臨床試験を実施中です。最近のがん免疫療法といえば抗体薬が主流で高額な医療費が問題になっていますが、AZD4635は低分子化合物なので薬価を低く抑える事が可能です。

AstraZenecaは併用、単剤、様々な部位でのがんに対して同時に試験を進行しています。第一相としては異例の200人規模で、力の入れ具合が分かります。

導出してから毎年10億円規模のマイルストンを受領しており、現在の開発品の品目で最も期待でき上市に近いパイプラインで、ロイヤルティも10%以上と契約条件も良いです。

19年4月には第一相試験の内容が公開され、劇的な効果とは言えないものの他の免疫療法と併用した場合に効果が認められました。特に前立腺がんでは完全寛解が得られています。重大な副作用の懸念もありませんでした。

通常は第三相試験の結果で承認申請がされますが、がんを適応とした場合は第二相の結果から申請が認められる場合もあります。(ただし販売後も第三相に相当するデータの収集が必要です。)よって上手く行けば今後5年以内で上市されるかもしれません。

前臨床試験ではT細胞機能抑制を解除し、抗腫瘍免疫性を高めることも確認されています。これは標的となるがん細胞のアデノシンレベルが低い場合にも免疫自体の働きを強めることで抗腫瘍効果を発揮出来る可能性があります。

現状の状況からは開発中止の可能性も低く、A2aをターゲットとした競合となる開発品の中では一番進んでいます。懸念としては強力な治療方が開発されて、他の薬が不要になってしまう事でしょうか。(そのほうが患者さんにとっては良い事ですが。)

21年9月追記:何となくですが一番進んでいるPLの割にそーせい側のアピールがトーンダウンしたように思えます。アストラゼネカはADC(交代薬物複合体)へ拘りを見せていますし、治験データからも適応の拡がりも限られそうなのでブロックバスターとはいかないようです。

22年1月追記:上記の通りで何となくはわかっていたのですが、アストラゼネカの開発PLからは外れており治験もストップしているようです。今後恐らく権利返還となり(契約上開発を止めたまま権利を留保することも出来ないはずです。)再導出を狙っていくことになるでしょう。個人的に低分子でがん領域は難しすぎると感じます。

オレキシン受容体作動薬(Ox1/Ox2)

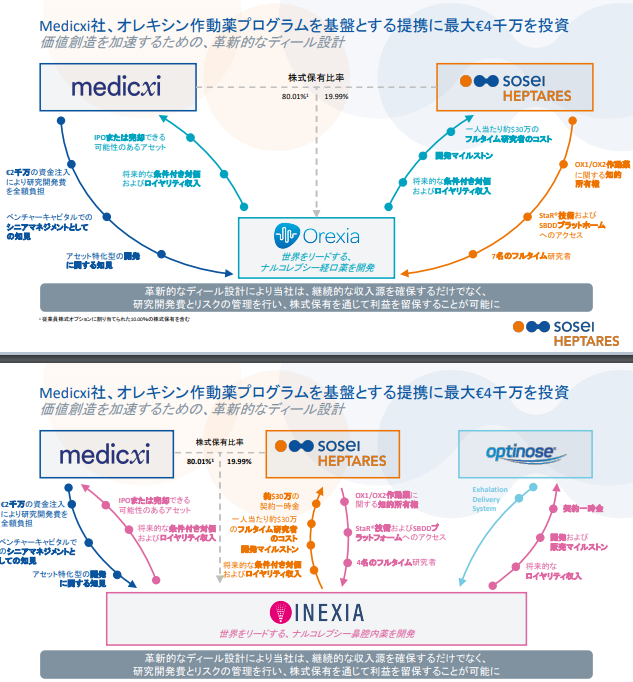

適応は眠り病とも言われる難病ナルコレプシーですが、英国の医療を専門とするベンチャーキャピタルMedicxi社と通常の導出契約とは異なる契約を締結しています。Medicxi社は最大4千万€を出資し、OrexiaとInexiaというアセット特化型の企業を設立し、株式をMedicxi社80%、SoseiHeptaresで20%を保有します。Medicxi社は開発費用を100%負担し、Heptares社は技術者とオレキシンに関する特許、技術的知見を提供します。

この提携の良い所は実際に開発を進めるのがHeptaresの従業員であり、進捗のフォローが可能な点だと思います。今まで導出してしまうと提携先の企業がなかなか治験を開始せず開発が進まないことがありました。(偏頭痛を適応とした

CGRP拮抗薬はTeva社へ導出されましたが、なかなか臨床に進まず最終的には前臨床段階で返還されました。)

また20%の株式を保有することで開発権を100%譲り渡してしまう導出契約よりも大きなリターンが見込めます。その代わりHeptaresは10名程度の開発者を必要としますが、一人当たり30万$の支払いを受けることで継続的な売上にもつながります。

リスクとリターンのバランスに優れた提携であると思っています。

20年6月追記:5月にIRがありOx2の受容体構造と低分子化合物の結合部位を特定できたとの事です。正直良く分かりませんがまだ先は長そうです。

CGRP受容体拮抗薬(HTL0022562 )

一度Teva社へ導出され一時金やマイルストンを受け取っているものの返還されたいわくつきのPLです。正直少し怪しいなと思っていましたが無事にBioHaven社へ再導出を果たしました。今本記事の自社PLのほうへ記載がありますが、治験の進捗があればこちらへまとめなおします。

共同開発プログラム

他の企業と提携し、特定のターゲットについて候補物の選定等から共同で研究開発を行うものです。(実際には少し違うものもありますが、ひとまとめにしておきます。)

Pfizer社との提携

Pfizer社が指定した10個のGPCRターゲットについて2015年から開発を行っています。この契約の際にPfizerは33m$分の株式を引き受けています。19年5月には臨床候補物の同定に成功し、マイルストンとして3m$を受け取りました。(4年も経ってやっとか…という思いもありますが、共同研究とは大体進捗が遅いイメージです。)

19年6月10日には2個目の臨床候補化合物が得られ、1個目と同じ3m$のマイルストンを受け取っています。1つのパイプラインにつき総額200億円近いマイルストンが得られる契約なので、この先立て続けに候補物が増えていけばかなりの売上になりますね。勿論上市出来ればロイヤリティも受け取れます。

19年末に1つの臨床試験入りと、3つ目の候補化合物取得が報告されました。これで19年に受け取ったマイルストンは14m$程度になりました。あと2つもそのまま臨床入りしてくれれば20年に最低でも10m$入る事になります。まだ7個ターゲットは残っていますし、今後が非常に楽しみです。

21年9月追記:各候補物の詳細が開示されており、 GLP-1 作動薬 (2型糖尿病)、 CCR6 拮抗薬 (炎症性腸疾患)、 MC4 拮抗薬 (拒食症)の3つが第1相試験中です。どれも大型化しそうなターゲットであり、ファイザーの開発力の高さを伺わせます。前臨床中の他の候補物にも期待ですね。

ペプチドリーム社との提携

プロテアーゼ活性化受容体2(PAR2)に対するペプチド・アンタゴニストの開発を進めています。PAR2は複雑な構造を持っており従来の創薬アプローチではターゲットとするのが難しく、この構造を解いたのはHeptaresが世界初でNatureにも掲載されました。 (アストラゼネカ社との共同研究)

アストラゼネカはこの研究過程で低分子化合物のアンタゴニストを同定していますが、こちらの進捗は現在見えていません。

PAR2は炎症性疾患(アトピーなど)に関連があるとされ、開発が進めば非常に大きなパイプラインとなる可能性があります。

第一三共との提携

(20年6月追記)現在提携企業一覧から第一三共が外れていることから、本提携は解消された可能性が高いです。

疼痛領域における新規定分子化合物の探索を目的としています。

第一三共IRリリースより

本提携において、Heptares社は同社のGPCR結晶化技術を活用しX線結晶構造解析や合理的医薬品設計法などを用いヒット化合物の獲得およびリード化合物の最適化までを担当します。一方、当社はHeptares社と共に化合物の探索ならびに動物実験での安全性と有効性の評価を担当します。

本契約に基づき、当社は、Heptares社が探索したGPCRを標的とする新規低分子治療薬の全世界における開発・製造・販売の権利を得ることが可能となります。

一方、Heptares社は契約一時金と研究支援金を受領し、また将来的に、研究開発および販売に関するマイルストンおよび販売後の純売上高に応じたロイヤリティの受領が可能となります。

Heptares社が化合物の探索を行い、得られた化合物の評価を第一三共が行います。ヒット化合物が得られるまでの間も研究支援金として売上を得ることが出来ます。

疼痛は様々な疾病で起こる症状ですが、現状依存性が高かったり効果が不足している鎮痛剤が多くアンメットメディカルニーズが大きなものとなっています。

19年末に第一三共がADC(抗体複合体、別の記事で詳しく書いてます。)に注力すると発表され提携の解消があるのではないか?と一部で言われています。

Genentech社との提携

スイスの製薬大手ロシュ傘下のジェネンテックとの提携は「Gタンパク質共役受容体」に作用する新規医薬品の開発にかかわる共同研究やライセンス提携契約です。複数のGPCRをターゲットとしています。契約時に一時金など合計2600万ドル(約28億円)を受領しました。

さらに新薬の開発や販売の目標の達成に応じ、総額10億ドル(約1085億円)を超えるマイルストン収入を得られる契約です。勿論上市後はロイヤルティも受け取れます。

親会社のロシュは売上6兆円、世界的に見ても 1位2位を争う超大企業です。ジェネンテックも古くから抗体を駆使して革新的な医薬品を開発してきました。そのような企業と提携を結べたのはheptaresのGPCR創薬の技術レベルの高さを証明していると考えています。

武田薬品との提携

複数のGPCRをターゲットとしていますが、武田が得意とする消化器疾病分野をまずは進めていくようです。契約一時金として 2600万ドル(約28億円) を受領しました。

更に 開発・販売に関する目標達成に応じて、総額12億ドル(約1286億円)を超えるマイルストン、販売高に応じた段階的なロイヤリティも受領します。こちらはジェネンテックと違いリリースの文面に「契約期間にわたる研究開発に対する支払い」とあるので、研究開発支援金も受領できる契約かもしれません。

日本の製薬企業は第一三共に続く2社目ですね。更に多くの企業と提携・導出契約を結んで欲しいです。

abbvie社との提携

Mシリーズを抱えたAllerganを買収したabbvie社とも創薬提携を結びました。

2020年、アッヴィが選定したGタンパク質共役受容体(GPCR)ターゲットに作用する新規医薬品の研究開発と商品化を目指した、独占的創薬提携及びライセンス契約のオプションに関する契約を締結しました。この提携により当面は炎症性疾患および自己免疫疾患を標的とする新規低分子の創薬に注力します。

Sosei heptares HPより

当社グループは独自のStaR®技術を応用し、候補品を見出して、その治験許可申請のための前臨床試験までの研究開発費を負担します。アッヴィはその後独占的ライセンスオプションを行使するためのライセンス料を支払うことにより、グローバルな開発・販売を行うことができます。

本契約の条件に基づき、当社グループは、契約一時金と初期マイルストン合計で最大32百万米ドルを受領する権利を有しており、さらに、オプション、開発・販売の達成に応じた、最大377百万米ドルのマイルストンに加えて、グルーバルでの販売高に応じた段階的ロイヤリティを受領する権利を有しています。

また、アッヴィは合計で最大4種までターゲットを拡大できるオプションを有しています。

上記から疾病とその原因であるターゲットは決まっていますが、創薬候補品自体は今から探索を行うようですね。それまでの前臨床試験までの開発費はheptares負担、abbvieは候補品の仕上がりを見て臨床段階へ進める際にはライセンス料を支払います。Pfizerの例からして次のステップまで3年程度は掛かりそうだと思います。

Morphosys/Kymab社との提携

どちらもGPCRをターゲットにしたモノクローナル抗体の開発を進めています。Morphosys社はターゲットは非開示、Kymabはがん免疫領域ですが提携から3年程経った今も臨床段階には進んでいません。

共同開発はなかなか進みが遅いですね。

19年8月の資料にMorphosysの炎症性疾患をターゲットとした抗体が前臨床を18ヶ月以内に完了するとの記載が出ました。KymabのCXCR4抗体も同様です。早くマイルストンが受領できると良いですね。

自社開発パイプライン

主に希少疾病をターゲットにして自社で臨床試験を進めているものです。開発費用は嵩みますが、POC(薬として効果が証明される。)が取得できる段階まで治験を進めてから導出すると契約条件が格段に良くなります。

SSTR5受容体作動薬(HTL0030310 )

クッシング病を含む内分泌疾患治療を適応として第一相臨床試験を実施中です。

https://clinicaltrials.gov/ct2/show/NCT03847207

SSTRは複数のサブタイプを持っており、そのうちSSTR5に高い選択性を持つペプチド作動薬です。既存薬が存在しますが、その選択性により副作用プロファイルが改善されたベストインクラスになる可能性を秘めています。

世界の患者数は約10万人の希少疾患、市場規模は11億ドル程と見積もられています。そのうち20%でもシェアを獲得できれば、自社開発品として上市すれば充分な売上になるでしょう。

上市されている既存薬はノバルティスのシグニフォーで、最低容量の10mgが約10万円、投与は注射剤で月1回となっています。第三相は国際共同治験として各国で130人規模で実施されました。服薬が長期間になるため治験期間も48週間と長く、希少疾患の為患者さんの募集も容易ではありません。

どこか1地域で申請の後は、他地域は他社へ導出が現実的でしょうか。

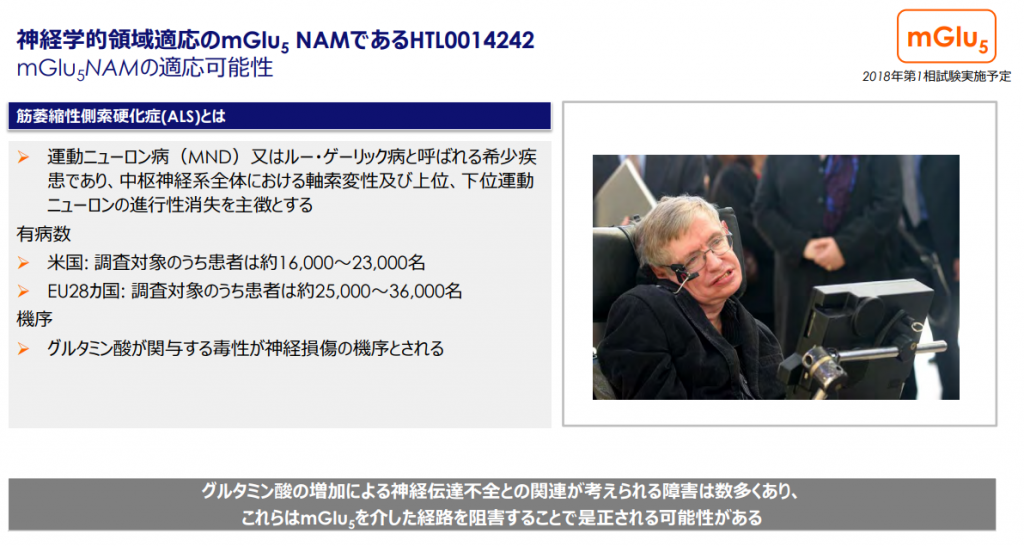

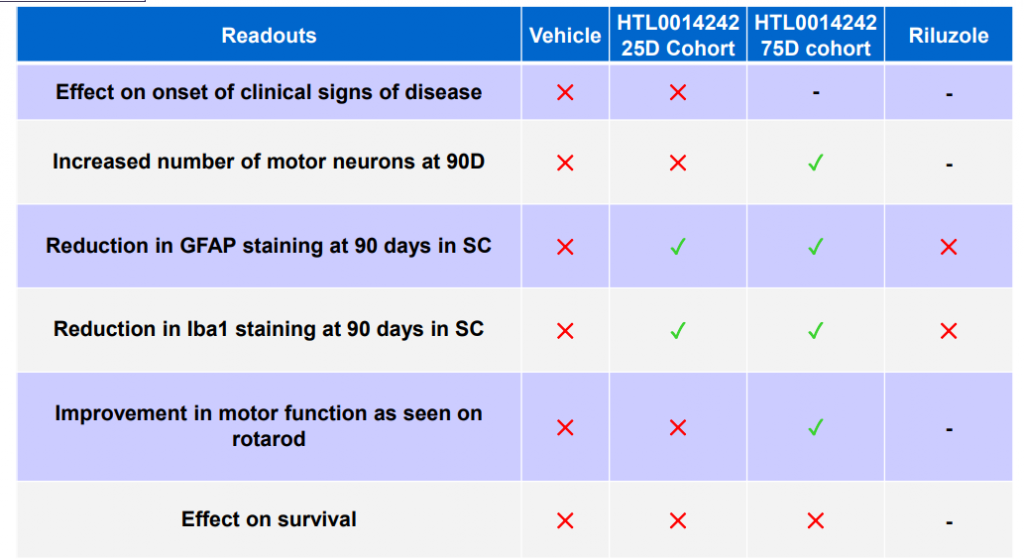

mGlu5 NAM(HTL0014242 )

(20年12月追記)Tempero Bio社へ導出されました。後に提携パイプラインへ移動させます。この企業は創薬企業として実績があるわけではなく、SoseiHeptaresとベンチャーキャピタルが共同出資して設立した企業です。詳しくは以下の公式Blogを参照ください。

HTL0014242をTempero Bio社に導出しました

筋萎縮性側索硬化症(ALS)を適応として第一相臨床試験を実施中です。

https://clinicaltrials.gov/ct2/show/NCT03785054

NAMはネガティブアロステリックモジュレーターの事で、受容体にリガンドが結合するオルソステリック部位とは違う部分に結合し、リガンドの働きを弱めます。通常のアンタゴニスト(阻害薬)はオルソステリック部位に結合し、リガンドをブロックします。しかし受容体に複数のサブタイプが存在する場合は、選択性を上げることが困難になります。mGluの場合1~8までのサブタイプが存在していますが、リガンドの形状とは全く違う構造で受容体の活性を下げることでサブタイプ選択性を向上させています。一般的にアンタゴニストより効果は弱くなる傾向です。

現在ALSに適応があり充分なエビデンスを持つ治療薬はリソゾールのみと言われており、こちらもグルタミン酸経路を阻害するものです。1400名規模の二重盲検比較試験にて延命効果が認めれていますが、その期間は2~3ヶ月程度に留まります。

共同研究先から前臨床の結果について発表されています。一連のツイートで詳しく解説して頂いています。

リソゾールとの直接比較もされています。

この資料から、HTL0014242には延命効果は無いのが読み取れます。しかし神経細胞の興奮を抑える作用は確認されました。今回の試験ではリソゾールにはその作用はありませんでした。

画期的な新薬とまでは行かないものの、既存薬を上回る効果があるかもしれません。

M1-DLB(レビー小体型認知症)

自社開発パイプラインとしては第一相が完了している最も進んだものになりますが、先に述べた Allerganによる長期毒性試験の結果により一時中断されています。第二相試験は規模も大きくなり、治験には50億円以上の費用が掛かると思われます。その費用の問題から、黒字化を目指す方針に転換した現在ではM1の開発が再開されたとしてもこの治験は凍結されたままになるのではないかと思います。

作用機序から考えると(薬によってアセチルコリンを直接代替する。)アリセプトより確実に効果があるはずです。よって開発を進める意義は非常に大きいので、毒性所見がクリア出来れば何とか資金調達して進めて欲しいです。

19年8月に臨床試験の中止、新たな治験計画を提出する予定と発表されました。HTL0018318は開発中止、バックアップ化合物に切り替える可能性が高いと思われます。

その他自社開発パイプライン

他にも前臨床段階のパイプラインはあるのですが、数が多すぎる為資料を引用するだけとします。また臨床ステージに上がれば個別にまとめたいと思います。

第一相開始が予定されているCGRP拮抗薬は一度Teva社へ導出されましたが、方針変更により返還されました。あくまで方針変更のためで化合物の特性が悪かったわけではないとそーせいは強調しています。契約一時金や開発マイルストンは受け取ることが出来たので、その後に権利を100%返還されたのは悪くないかもしれません。市場規模も非常に大きいものです。

(20年12月追記)CGRP拮抗薬についてBioHaven社(NY上場)へ再導出されました。約束を果たしてくれた感じです。臨床試験準備が整ったPLなので早期にPhase1開始が期待されます。詳しくは以下の公式Blogを参照ください。

http://soseiheptares.blogspot.com/2020/12/cgrp.html

(20年12月追記)GLP-1拮抗薬についてパートナー非開示ながら提携パイプラインとして掲載があります。いずれ発表があると思われます。

これらは前臨床段階で導出も可能と思われますが、臨床ステージに進めてバリューアップしてから導出できる体力が今のそーせいグループにはあるでしょう。

EP4作動薬について、19年8月の資料では記載が削除されました。これは提携先へ導出したことに起因するようです。恐らく武田薬品との事。

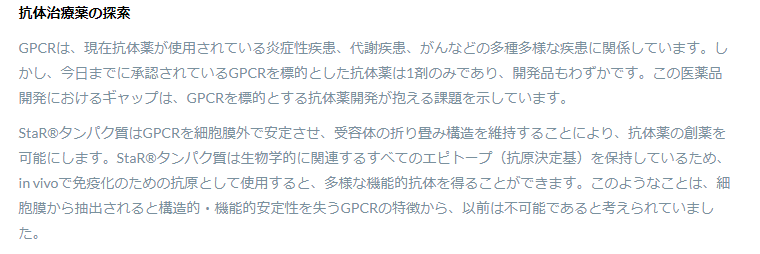

独自の創薬プラットフォーム

Heptaresが持つ特徴的な技術がStaRテクノロジーです。これは細胞表面に発現しているGPCRを結晶化し、X線でその構造を解析したり抗体の抗原として利用する技術です。たんぱく質は三次元構造を持っており、その形が機能に大きく関係してます。よって生体の中にある形のまま構造を観察することが重要なのでが、観察の為生体から取り出したり電子顕微鏡の真空チェンバに入れるとその構造が崩壊してしまいます。

StaRはGPCRに対して特殊な処理をすることでその構造を維持します。

GPCRとStaRテクノロジの紹介動画です。(現在再生回数500回以下…。)

電子顕微鏡の一種であるクライオ電子顕微鏡は観察対象を液体窒素で凍結して観察する為、結晶化を必要とせず生体に近い状態で試料を観察することが可能で、Heptaresも所有しています。

ではクライオ電子顕微鏡があればStaR技術は不要なのかというと、そうではありません。低分子化合物や抗体のスクリーニングには必要な技術です。

受容体の構造情報は論文などでも広く公開されており、特別な情報では有りません。その構造情報を創薬に結びつける(SBDD:Structure Based Drug Design)にはまた別のノウハウが必要で、Heptaresはそれにも長けています。

アカデミアとの連携

現在6大学と連携し創薬プロジェクトを進めています。大学の研究室は優秀な創薬シーズを発見しても事業化に結びつけるのは難しく、このような取組みは社会的な意義も大きいと思います。

https://soseiheptares.com/our-science/scientific-collaborations.html?ctry=jp

いずれもすぐには収益を生むものではありませんが、このような取組みができるのもロイヤルティによる安定的な収入が有るからです。

総評

現在のそーせいグループの時価総額は1500億円です。(19年5月)M1/M4プログラムの開発マイルストンとして700億円以上を受け取れる契約があるだけでもこの時価総額は安いと思いますが、現状M1の開発は凍結されています。企業活動を維持するのに一般管理費として20億円、研究開発費が30億円程度は毎年必要です。これはCOPD薬の売上が伸張すればそれだけでも達成可能で、A2aやM4の上市が見えてくれば企業として利益を計上できます。

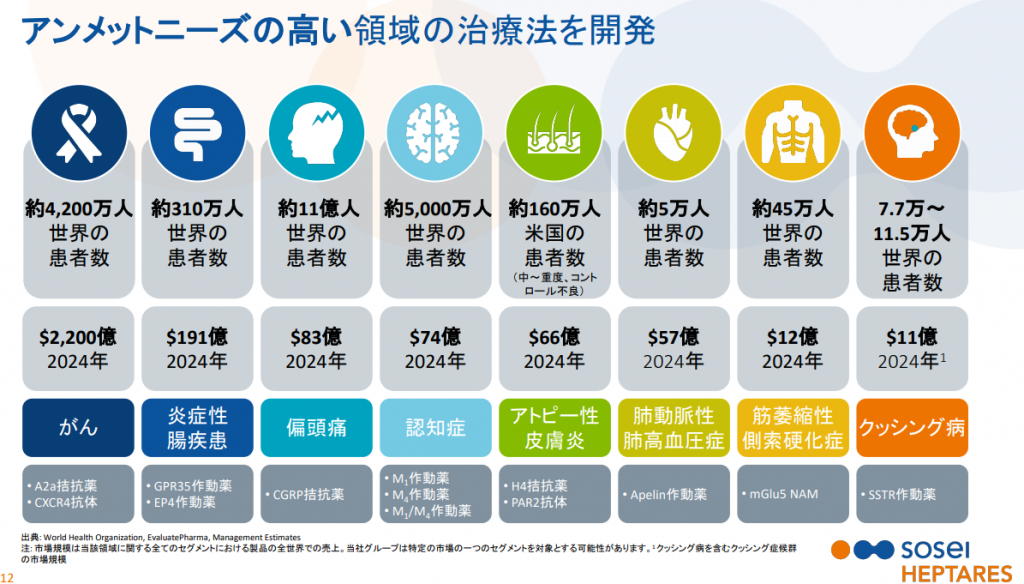

現在ターゲットにしている創薬プログラムの市場規模を表した資料です。勿論この市場を独占できるわけでは有りませんが、医薬品の市場規模は莫大なのが分かるかと思います。そして現在は満足に医療を受けられない後進国が豊かになればこの規模も拡大していきます。

日本経済はこの先縮小していくのが大きな流れだと思います。内需は人口減少により減少、地方の地価も下がり企業の数も減っていくでしょう。輸出も昨今のトランプ大統領による貿易戦争の影響で世界経済が分断され、減少していくのではないでしょうか。そんな中でも世界を相手に新しい価値を創造できる企業の1つが創薬ベンチャーだと考えています。

しかし創薬型バイオは治験の成否で大きく株価が変動する、時価総額が小さい割に医薬品の市場規模は大きく実態以上に株価が上下することで、非常にハイリスク(ハイリターン)となりやすいです。そして治験の成功確率は前臨床化合物から計算しても10%台と言われています。そーせいグループも分割前株価で2000円を切っていた頃から(更に昔は100円でしたが。)最高26000円まで上昇し、その後3000円まで下落しました…。

医薬品の治験には10年単位の時間がかかり、企業価値もそれに併せて増減します。時に株価はそれを超えて大きく上下しますが、目先の株価だけに捕われず真の企業価値を見定めて投資する事が大事だと考えています。この記事はステークホルダーとして執筆しましたので公平な観点とはなっていませんが、この企業の株式は長く保有する理由があると思っています。